JINDŘICH POKORA

Věnuji se investování do veřejně obchodovaných společností (akcií) na plný úvazek. K mému osobnímu investování neodmyslitelně patří vzdělávací aktivity. Svou každodenní práci ohledně akcií sdílím na svém Portálu. Vyvořil jsem také samostatné menší online kurzy: Praktický úvod do akciového investování a Kurz finanční svobody.

STRATEGIE INVESTORA

Na začátku každé smysluplné aktivity je třeba mít jasno v tom, o co se pokouším. To znamená vědět, co dělám a co nedělám. Věnuji se investování do akcií, obvykle kmenových akcií, kterými získávám minoritní podíl na budoucích ziscích podkladového byznysu a na případném likvidačním zůstatku. Věřím tomu, že výkonnost podkladového byznysu bude dříve či později reflektována v ceně akcie. Nevěnuji se predikci budoucí makroekonomické situace (inflace, pohyb sazeb, úroveň nezaměstnanosti); nevěnuji se predikci toho, kam bude směřovat akciový trh; nevěnuji se tradingu (krátkodobému obchodování s akciemi); nevěnuji se technické analýze grafu ceny akcie; nevěnuji se odhadování, zda očekávané zprávy společnosti za uplynulý kvartál budou lepší, než očekává Wall Street; nevěnuji se investování na dluh (vždy investuji svůj vlastní kapitál).

Většina mé práce souvisí s odhadem hodnoty byznysu, který se skrývá za akcií, kterou mohu nakoupit a prodat na burze. Část práce odhadování hodnoty je kvantitativní a část kvalitativní. Kvantitativní analýza spočívá v porozumění materiální a finanční situaci podniku, přičemž je založená na studiu reportů a zpráv společnosti: výroční zprávy, periodické reporty, konferenční hovory, atd. Kvalitativní část analýzy je neméně důležitá: snažím se porozumět danému byznysu (proč vůbec tento byznys vydělává peníze a nezničila ho konkurence, jak to může vypadat v v budoucnosti?), odhaduji kvalitu managementu včetně jeho motivace, která je založená nejen na způsobu odměňování, zjišťuji, kdo jsou další akcionáři, jaká rizika souvisí s prostředím, kde podnik působí, atd. Propojením kvantitativní a kvalitativní stránky získám odhad hodnoty dané společnosti.

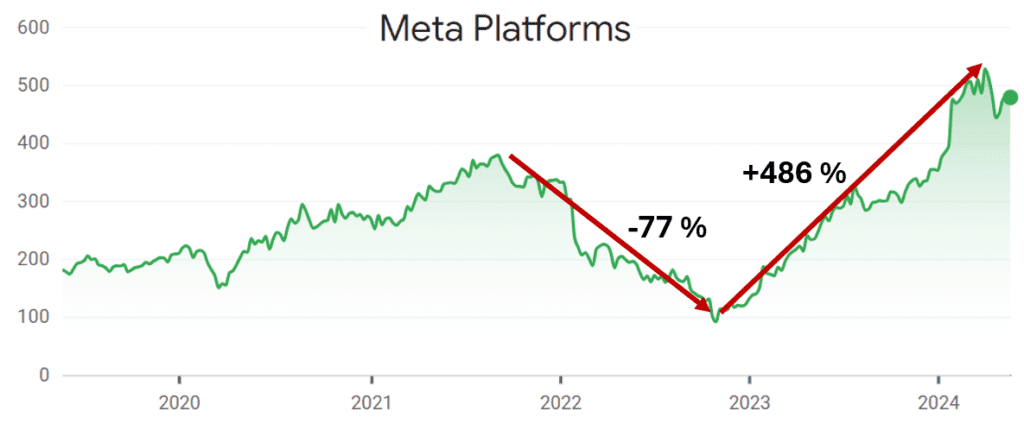

Pak obvykle přichází na řadu trpělivost. Akcie se obchodují na burze a jejich ceny během jednoho roku kolísají výrazně více, než hodnota podkladových společností. Vezměme si následující příklad. Níže je graf akcie Meta Platforms, která je známá zejména pro své sítě Facebook, Instagram či WhatsApp. Cena akcie od poloviny roku 2021 do podzimu 2022 klesla o cca 77 %, zatímco trh (S&P 500) během tohoto období klesl o méně než 15 %. Meta disponuje kvalitními byznysy, které generují vysoké zisky. Společnost má prakticky zanedbatelný dluh, tedy bankrot zde není pravděpodobný scénář. Meta navíc patří mezi 10 největších amerických veřejně obchodovaných společností. Hodnota společnosti se za rok příliš nezměnila, ale cena akcie se změnila radikálně, díky sentimentu, tokům peněz na trhu, zprávám v médiích atd. Pokud jsem např. dospěl k tomu, že férová hodnota akcie je 200 až 240 USD, nakoupit pod 120 USD se zdá jako dobrý nápad. Nákup za 120 USD v roce 2022 v porovnání s nákupem za 300 USD v roce 2021 by vedl nejen k nižšímu riziku ztráty kapitálu, ale i vyšší budoucí návratnosti (za stejnou sumu jsem mohl nakoupit více akcií). Akciový investor tak dokáže zároveň snížit riziko a zvýšit svou návratnost. To je základní myšlenka za mými investicemi.

Na světě lze investovat do zhruba 50.000 různých akcií. Analýza jedné společnosti mi může zabrat např. několik týdnů intenzivní práce. Některé analyzovat nedokážu, protože provozují byznys, kterému nerozumím (např. biotech, specializované finanční služby), jiné sleduji roky, než si dovolím mít nějaký smysluplný odhad hodnoty. Stále ovšem zbývá solidní zástup investičních kandidátů. Zde se opět dostáváme k vymezení si pole působnosti.

Mám tendenci hledat na trzích, které jsou levné, protože je lepší chytat ryby v rybníku, o kterém tuším, že je v něm hodně ryb. V portfoliích mám společnosti ze všech kontinentů (kromě Afriky a Antarktidy). Obecně mě zajímají společnosti bez ohledu na velikost. Někdy jsou dražší velké společnosti, někdy ty malé. V poslední době (2021-2024) byly drahé spíše ty velké. Malé společnosti nejsou terčem velkých fondů a zejména indexů, které používají pasivní investoři (na dnešním americkém trhu je 40-50 % kapitálu pasivní).

Můj cíl je prakticky jediný: nakoupit kvalitní byznys levně a dlouhodobě ho držet. Můj investiční horizont je delší než 5 let. Můžu případně prodat, pokud je cena příliš vysoká vzhledem k hodnotě. Má pozornost se v posledních letech ubírala k menším společnostem obvykle na rozvinutých trzích (růstové portfolio) a ke společnostem v přehlížených sektorech či regionech, které již dnes generují vysoké volné cash flow a odměňují akcionáře (dividendové portfolio). Je třeba mít na paměti, že populární akcie se zřídkakdy prodává za atraktivní cenu, a výhodná investice nemusí získat schválení davem. Vydávat se neprošlapanou cestou je obvykle výhodnější, protože na cenách záleží.

DALŠÍ INFORMACE

Zde můžete zjistit další podrobnosti o investorovi. Pokud by Vás stále zajímalo něco zásadního, oslovte s Vaším dotazem autora napřímo.

Vystudoval jsem na katedře Podnikového řízení (ESF MUNI Brno) a institutu CERGE-EI v Praze pod Českou akademií věd, kde jsem studoval ekonomii a aplikovanou statistiku. Na obou místech jsem studoval PhD programy. Nejcennějším předmětem pro investování byly v Brně účetnictví a daně, zatímco v Praze to byla statistika a behaviorální finance. 6 let jsem působil v podnikovém poradenství pro velké firmy. To mi dalo neocenitelný vhled do toho, jak podniky skutečně fungují.

PUBLIKOVANÉ ANALÝZY

- Vše

- Jindřich Pokora